Investice a spoření

Otevřené podílové fondy

Provedeme Vás všemi současnými možnostmi úskalími investování, které je opravdu moderním a efektivním způsobem vytváření dlouhodobých finančních rezerv. Dáváme Vám na výběr z široké nabídky jednorázových i pravidelných investičních programů od různých poskytovatelů, takže naše nabídka osloví jak konzervativního, tak odvážnějšího klienta.

ALFA Finance aktuálně nabízí investice do cca 1100 podílových fondů: peněžní trh, dluhopisy, rizikovější dluhopisy, akcie, dividendové akcie, komodity, vše v různých světových měnách atd. Otevřené podílové fondy jsou vhodné na jednorázové i pravidelné měsíční investice.

Prostředky ve fondu nejsou nijak pojištěny a aktuální hodnota investovaných prostředků se může u některých typů fondů výrazně měnit. Zpravidla také fondy účtují klientům poplatky za vstup a správu investice, avšak tyto poplatky by měla z dlouhodobého hlediska kompenzovat výnosnost, která při dodržení předem ujasněné strategie v závislosti na typu fondu dosahuje vyšších výnosů než na bankovních vkladech.

Každý klient vyplní investiční dotazník, jehož prostřednictvím získáme informace o jeho odborných znalostech a zkušenostech v oblasti investic. Na základě takto získaného investičního profilu (směřujícího k určení konzervativní, vyvážené nebo dynamické strategie) Vám zprostředkujeme investici do podílových fondů.

Stejně tak si můžete stáhnout ve formátu pdf Investiční upozornění.

Nákup drahých kovů

Ukládání majetku do zlata má dlouhou historii a ukázalo se to velmi prozíravé. Kromě skutečnosti, že udržuje hodnotu, je navíc přenosné a lze ho směnit ve všech zemích světa. Na tyto zkušenosti navazují dnešní finanční odborníci a doporučují rozložit své spoření mezi papírová aktiva (akcie, dluhopisy a penzijní produkty, stavební spoření, životní pojištění), nemovitosti a komodity (zejména zlato a stříbro). Takovéto rozložení spoření a investic bude odolné proti nejrůznějším událostem, které život přinese.

Centrální banky i nadnárodní organizace, zkušení investoři, kteří si vytvářejí rezervy pro své další fungování, zajišťují jejich hodnotu investičním zlatem, které je významně stabilizuje. Poměr zlata v rezervách v poslední době výrazně posiluje. Stejnou možnost zajištění svého majetku máte ovšem i Vy.

Dnes už nejsou investice do zlata otázkou pouze milionových částek. Svoji rezervu ve zlatě můžete budovat postupně díky spořícímu plánu a je možné nakupovat zlato a stříbro za částky od 100 Kč.

Cenné kovy jsou opravdu dostupné všem, nic Vám nebrání v tom, začít si svoji rodinnou zlatou pojistku vytvářet. Zatímco veškeré měny a úspory podléhají inflaci, zlato ji dokáže odolávat a je tradičním uchovatelem hodnot ověřeným staletími historie.

Klientům zajišťujeme investice do zlata a stříbra od nejprestižnějšího světového zpracovatele drahých kovů, švýcarské společnosti PAMP SA (Produits Artistiques Métaux Précieux). PAMP SA garantuje pro každý slitek kvalitu, hmotnost a obsah drahých kovů. Dnes tato firma ovládá více než polovinu světového trhu zlatých slitků a má označení kvality „Good Delivery“.

Naši finanční poradci jsou Vám plně k dispozici s informacemi o tomto způsobu investování.

Nákupem drahých kovů on-line přes naše stránky získáte:

• zlaté slitky z ryzího zlata (999.9 Fine Gold) nebo stříbrné slitky z ryzího stříbra certifikované švýcarskou firmou PAMP SA

• PAMP SA ovládá více než polovinu světového trhu investičních slitků a cihel v gramážích do 1 kg a je i předním dodavatelem centrálních bank v segmentu litých investičních ingotů

• každý slitek je opatřen firemním logem, ryzostí, hmotností a na zadní straně jedinečným sériovým číslem

• slitek i certifikační karta jsou zavařeny v pevném plastovém obalu

Nakupte si drahé kovy pohodlně on-line .

Termínované vklady

Termínované vklady jsou vhodné pro velmi konzervativní klienty, kteří nechtějí podstoupit riziko spojené s investováním např. v podílových fondech. Zároveň těmto klientům nedostačuje úrok na spořících účtech a nevadí jim delší přístup k penězům (doba po kterou nemohou s penězi disponovat). ALFA Finance v oblasti termínovaných vkladů spolupracuje s privátní bankou, která nabízí klientům velmi zajímavé zhodnocení.

Základní informace:

- pojištění vkladu od státu do 100 % - maximálně do 100 000 EUR (jedná se o výši částky na jednu osobu v jedné bance nebo jednu firmu v jedné bance)

- minimální prvotní vklad 1 000 000 Kč u termínovaných vkladů, následné vklady min. 100 000 Kč

- minimální prvotní vklad 1 000 000 Kč u vkladů s výpovědní lhůtou

- vše bez poplatků

Podrobnější informace Vám rádi poskytnou naši kvalifikovaní konzultanti.

Stavební spoření

Těžko bychom na finančním trhu hledali oblíbenější produkt než stavební spoření. Důvodem je přitom nejen to, že vklady na stavební spoření jsou ze zákona pojištěny a že kromě financování bydlení pomocí úvěru ze stavebního spoření nabízí tento produkt i zhodnocení vkladů.

Aktuálně působí v Česku pět stavebních spořitelen. Základní podmínky spoření jsou sice velmi podobné, odlišnosti jsou ale v úvěrech a překlenovacích úvěrech ze stavebního spoření.

Podívejme se na nejčastější dotazy týkající se stavebních spoření:

Kolik aktuálně činí státní dotace za rok?

Státní podpora je 5 % z vložených prostředků ročně, nejvýše však 1.000 Kč. Maximální státní dotace tedy dosáhnete již při vkladu 20.000 Kč ročně (tedy 1.666 Kč měsíčně).

Kolik je celkový dosažený roční výnos ze stavebního spoření?

Dosažené zhodnocení záleží zejména na tom, zda spoříte pravidelně (měsíčně), nebo vkládáte peníze najednou (ročně), a dále na tom zda je jednorázově vkládáte na začátku, nebo na konci roku, popř. na celých šest let dopředu. Roční výnos ve stavebním spoření se pohybuje přibližně kolem 3% p.a. (po zohlednění dotace, úroku při spoření, který je průměrně u stavebních spořitelen kolem 2% p.a., ale také po započtení ročního poplatku za vedení účtu zpravidla kolem Kč 300,-)

Musím využít všechny prostředky stavebního spoření právě na bydlení?

Vaše vlastní vklady, připsané úroky a státní podporu můžete po dosažení vázací doby 6 let užít na cokoli, účel nedokládáte. Doložení účelovosti (bydlení) je vyžadováno pouze při úvěru ze stavebního spoření.

Co se stane při zrušení smlouvy o stavebním spoření v průběhu prvních šesti let?

Smlouvu o stavebním spoření můžete zrušit i v průběhu vázací doby. Stavební spořitelna Vám vyplatí zpět všechny vklady a připsané úroky z vkladů, nezískáte však státní podporu a úrok ze státní podpory. Některé stavební spořitelny si účtují poplatek za nedodržení vázací lhůty, zpravidla ve výši 0,5 % z cílové částky.

Penze

Investovat do vlastního důchodu? Na to mám ještě čas! Kromě toho se důchodu možná ani nedožiji, a pokud ano, naspořené peníze mi do té doby stejně znehodnotí inflace...

Poznáváte v předchozích větách, tak typických pro hovory třeba o důchodovém spoření, někoho ze svého okolí? Přitom není pochyb, že ke klidnému prožití důchodového věku patří – kromě zdraví a rodinných vztahů – i určitá finanční pohoda a jistota. Vybavme si zajištěné a cestující důchodce z vyspělých zemí, kteří tuto otázku řešili po většinu života, a na druhé straně upracované Čechy spoléhající pouze na neperspektivní státní důchodový systém.

Základními prostředky k dosažení cíle jsou u nás dnes:

• doplňkové penzijní spoření

• pravidelné investice do podílových fondů

U doplňkového penzijního spoření (dříve penzijní připojištění) platí pro všechny fyzické osoby úplně stejná pravidla:

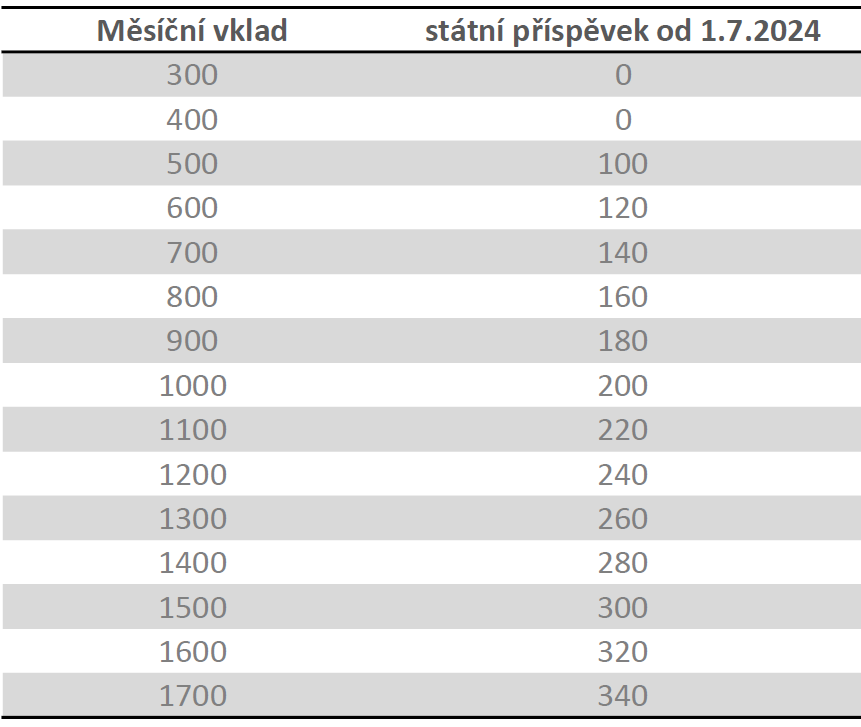

- Státní příspěvek 20 % ke každé platbě

- výnos podle dosažených výsledků konkrétní penzijní společností resp. strategie

- daňově odečitatelná položka 48.000,-/ročně na účastníka (této úlevy bude docíleno při roční platbě 68.400,-/ročně resp. 5.700,-/měs.)

- penzijní spoření lze uzavřít min. na 10 let a min. do 60 let věku

Zkušení konzultanti z ALFA Finance Vám ve Vašem rozhodování rádi pomohou, stačí nás kontaktovat.

Stáhněte si zdarma e-book Úspěšný průvodce spořením na penzi.

Investiční upozornění si můžete stáhnout ve formátu pdf.

Daňové úspory

• Otevřené podílové fondy

Pokud Vy, jako podílník, necháte prostředky v otevřeném podílovém fondu déle než tři roky, je jeho případný výnos osvobozen od daně z příjmu (na rozdíl od termínovaných vkladů nebo penzijního připojištění, kdy je výnos zdaněn 15 %).

• Nákup drahých kovů

V případě nákupu zlata je jeho nákup osvobozen od DPH.

• Penze

Vy, jakožto účastník Doplňkového penzijního spoření nebo Dlouhodobého investičního produktu si můžete odečíst souhrn příspěvků zaplacených v daném roce ve výši až maximálně Kč 48.000,-/ročně. Daného maxima dosáhnete u Doplňkového penzijního spoření při platbě Kč 68.400,-/ročně resp. Kč 5.700,-/měs. nebo u Dlouhodobého investičního produktu při platbě Kč 48.000,-/ročně resp. Kč 4.000,-/měsíčně. Příspěvky, které hradí na dané smlouvy zaměstnavatel, se do odpočtu nezapočítávají.

• Úvěry na bydlení

Pokud máte úvěr na bydlení (např. hypoteční úvěr nebo úvěr ze stavebního spoření), tak si můžete odečíst od základu daně úroky v následující výši

- úvěry sjednané do 31.12.2020 - až do výše Kč 300.000,-

- úvěry sjednané od 1.1.2021 - až do výše Kč 150.000,-

Rádi Vám poskytneme podrobnější informace.

INVESTIČNÍ SLUŽBY, INVESTIČNÍ NÁSTROJE A RIZIKA S NIMI SOUVISEJÍCÍ

(ALFA Finance, s.r.o.)

Tento dokument je vytvořen společností ALFA Finance, s.r.o. (dále „Zprostředkovatel“ nebo „Společnost“) ve smyslu ust. § 15d zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu, ve znění pozdějších předpisů (dále jen „ZPKT“) a slouží k informování zákazníků o investičních službách, které Zprostředkovatel poskytuje, investičních nástrojích, kterých se může investiční služba týkat a o navrhovaných strategiích pro investování, o možných rizicích, která mohou být s požadovanou investiční službou, investičním nástrojem nebo strategií spojena a o možných zajištěních proti nim, a o tom, zda je požadovaný investiční nástroj určen pro profesionální nebo neprofesionální zákazníky.

1. Investiční služby

Zprostředkovatel je oprávněn v souladu s oprávněním ČNB poskytovat následující investiční služby:

(i) přijímání a předávání pokynů týkajících se investičních nástrojů (investiční zprostředkování);

(ii) investiční poradenství týkající se investičních nástrojů.

Výše uvedené investiční služby je Zprostředkovatel oprávněn poskytovat k následujícím investičním nástrojům:

a) cenným papírům kolektivního investování vydávaným fondy kolektivního investování nebo srovnatelnými zahraničními investičními fondy,

b) cenným papírům kolektivního investování vydávaným fondy kvalifikovaných investorů nebo srovnatelnými zahraničními investičními fondy,

c) dluhopisům vydaným Českou republikou,

d) hypotečním zástavním listům, nebo

e) dluhopisům, ke kterým byl vydán prospekt nebo srovnatelný dokument.

Přijímáním a předáváním pokynů týkajících se investičních nástrojů se v případě Zprostředkovatele rozumí především zprostředkování uzavření smluv mezi zákazníkem a obchodníkem s cennými papíry, bankou, investiční společností, případně jiným obhospodařovatelem fondu kolektivního investování nebo srovnatelného zahraničního fondu nebo samosprávným fondem kolektivního investování (dále jen „Finanční instituce“), jejichž předmětem je poskytování investiční služby „portfolio management“ (smlouva o obhospodařování) nebo nákup cenných papírů kolektivního investování nebo vybraných investičních cenných papírů (smlouva o obstarání), případně zprostředkovávání navazujících pokynů k cenným papírům kolektivního investování nebo vybraným investičním cenným papírům (nákup/prodej).

Pokud není mezi zákazníkem a Zprostředkovatelem stanoveno písemně jinak, Zprostředkovatel neposkytuje službu investičního poradenství ve smyslu ust. § 4 odst. 2 písm. e) ZPKT, ale pouze službu investičního zprostředkování.

Pokyny zákazníků může Zprostředkovatel předávat pouze:

- tuzemské bance,

- tuzemskému obchodníkovi s cennými papíry,

- tuzemské investiční společnosti,

- obhospodařovateli fondu kolektivního investování nebo srovnatelného zahraničního investičního fondu, který tento fond obhospodařuje na základě povolení České národní banky, nebo

- tuzemskému samosprávnému fondu kolektivního investování.

Investičním poradenstvím týkajícím se investičních nástrojů se rozumí poskytování individualizovaného doporučení zákazníkovi ohledně obchodu s konkrétním investičním nástrojem, a to bez ohledu na to, zda je poskytováno z podnětu zákazníka nebo potenciálního zákazníka nebo Zprostředkovatele.

2. Investiční nástroje

2.1. Obecně o investičních nástrojích

2.1.1. Zprostředkovatel ve smyslu ustanovení § 3 ZPKT rozlišuje následující druhy investičních nástrojů

a) investiční cenné papíry – cenné papíry obchodovatelné na kapitálovém trhu, v případě Zprostředkovatele se jedná o:

i. dluhopisy nebo obdobné cenné papíry představující právo na splacení dlužné částky, konkrétně

i. dluhopisy vydané Českou republikou,

ii. hypoteční zástavní listy,

iii. dluhopisy, ke kterým byl vydán prospekt nebo srovnatelný dokument.

b) cenné papíry kolektivního investování – cenné papíry představující podíl na investičních fondech nebo zahraničních investičních fondech (fondech kolektivního investování, fondech kvalifikovaných investorů nebo srovnatelných zahraničních fondech), v případě Zprostředkovatele se jedná zejména o:

i. podílové listy,

ii. akcie investičního fondu, včetně investičních akcií,

iii. podíly na fondu kvalifikovaných investorů ve formě jiného cenného papíru.

2.1.2. Zvláštním typem cenného papíru kolektivního investování je tzv. ETF fond (Exchange Traded Fund). Jedná se o investiční fond, u kterého alespoň jeden druh jím vydávaných cenných papírů kolektivního investování je obchodován průběžně během obchodního dne v alespoň jednom obchodním systému (burza, apod.) a s alespoň jedním tvůrcem trhu, který zajišťuje, aby se cena těchto cenných papírů v tomto obchodním systému významně nelišila od jejich aktuální hodnoty

2.1.3. Všechny investiční nástroje výše uvedených druhů, ke kterým Zprostředkovatel poskytuje investiční služby, jsou určeny zákazníkům, kteří nejsou profesionálními zákazníky ve smyslu ZPKT.

2.1.4. Zprostředkovatel tímto upozorňuje zákazníky, že jeden investiční nástroj může podle svých vlastností vykázat znaky více druhů investičních nástrojů, zákazník by měl proto sledovat povahu konkrétního investičního nástroje, jedná se zejména o tento případ:

- akcie investičního fondu může být zařazena do skupiny investičních cenných papírů nebo do skupiny cenných papírů kolektivního investování.

2.2. Stručná charakteristika investičních nástrojů, ke kterým je Zprostředkovatel oprávněn poskytovat investiční služby

2.2.1. Dluhopisy obecně

Dluhopis je dluhový cenný papír nebo zaknihovaný cenný papír, který vyjadřuje závazek emitenta vůči každému vlastníku tohoto investičního nástroje. Konkrétní podoba tohoto závazku závisí na druhu dluhopisu. Dluhopisy můžeme dělit zejména podle doby splatnosti (krátkodobé, dlouhodobé), podle druhu emitenta (dluhopisy veřejného sektoru, bankovní dluhopisy, dluhopisy obchodních korporací apod.), podle způsobu výplaty kupónu (bezkupónové dluhopisy, dluhopisy s fixním kupónem, dluhopisy s proměnlivým kupónem apod.). Možný výnos z dluhopisu je bezprostředně spojen s typem dluhopisu.

- Bezkupónové dluhopisy – investor je nakupuje za nižší cenu, než je jejich jmenovitá hodnota, v době splatnosti obdrží jmenovitou hodnotu – výnos z tohoto typu dluhopisu je potom dán rozdílem mezi jmenovitou hodnotou a pořizovací cenou dluhopisu.

- Kupónové dluhopisy – investorovi je emitentem každoročně vyplácen kupón a v době splatnosti je investorovi vyplacena jmenovitá hodnota dluhopisu - výnos je potom složen ze dvou částí – i) kupónový výnos (jeho výše může být určena fixně nebo se může měnit během doby splatnosti dluhopisu) a ii) kapitálový výnos - ten může být dán buď kladným rozdílem prodejní a nákupní ceny dluhopisu nebo kladným rozdílem vyplacené jmenovité hodnoty dluhopisu a nákupní ceny (i v případě dluhopisů může investor utrpět kapitálovou ztrátu, pokud nákupní cena převýší cenu prodejní nebo vyplacenou jmenovitou hodnotu při splatnosti dluhopisu).

- Strukturované a další speciální typy dluhopisů – u těchto speciálních druhů dluhopisů je možné participovat na výnosu (ale i ztrátě) dalších investičních nástrojů.

Zprostředkovatel je oprávněn poskytovat investiční služby pouze k níže uvedeným druhům dluhopisů.

Hypoteční zástavní listy

Hypoteční zástavní listy jsou dluhopisy, jakož i obdobné cenné papíry představující právo na splacení dlužné částky vydávané podle práva cizího státu, jejichž jmenovitá hodnota a poměrný výnos jsou plně kryty pohledávkami z hypotečních úvěrů nebo částí těchto pohledávek (řádné krytí) a popřípadě též náhradním způsobem podle zákona o dluhopisech (náhradní krytí). Součástí názvu je označení hypoteční zástavní list. Jiné cenné papíry nesmí toto označení obsahovat. Hypoteční zástavní listy může vydávat pouze banka podle zvláštního právního předpisu upravujícího činnost bank se sídlem v České republice.

Dluhopisy vydané Českou republikou

Dluhopisy vydané Českou republikou jsou dluhopisy, které vydává Česká republika na základě zvláštního zákona o státním dluhopisovém programu nebo na základě zvláštního zákona, který pověřuje Ministerstvo financí vydat státní dluhopisy nebo mu vydání státních dluhopisů umožňuje. Na základě zvláštního zákona podle předchozí věty je možné vydávat jednotlivé emise dluhopisů s různými emisními podmínkami.

Dluhopisy, ke kterým byl vydán prospekt nebo srovnatelný dokument

Dluhopisy, ke kterým byl vydán prospekt nebo srovnatelný dokument jsou dluhopisy odlišné od dluhopisů vydaných Českou republikou, emitované typicky obchodními korporacemi, ke kterým byl na základě ZPKT a zákona o dluhopisech vydán a Českou národní bankou schválen prospekt nebo srovnatelný dokument. Prospektem se rozumí dokument, kterým emitent dluhopisu, který má být přijat k obchodování na regulovaném trhu nebo veřejně nabízen, sděluje zákazníkům a potenciálním zákazníkům základní informace o sobě, svém podnikání, finanční situaci a údaje o vydávaném dluhopisu.

Zprostředkovatel před zahájením poskytování investičních služeb k této kategorii dluhopisů zákazníkovi nebo potenciálnímu zákazníkovi sdělí, kde lze prospekt nebo srovnatelný dokument získat.

2.2.2. Cenné papíry kolektivního investování

Cenné papíry kolektivního investování jsou cenné papíry představující podíl na investičních fondech nebo zahraničních investičních fondech ve smyslu zákona č. 240/2013 Sb., o investičních společnostech a investičních fondech (dále jen „ZISIF“).

Investiční fondy se dělí na fondy kolektivního investování a fondy kvalifikovaných investorů. Fondem kolektivního investování může být jednak akciová společnost, případně akciová společnost s proměnným základním kapitálem a jednak podílový fond. Fondy kolektivního investování lze dělit z různých hledisek. Pro investora je však klíčové členění fondů kolektivního investování na fondy standardní a fondy speciální. Standardní fond kolektivního investování i speciální fond kolektivního investování podléhají režimu ZISIF, liší se však především spektrem majetkových hodnot, do kterých investují a okruhem organizačních forem, kterých mohou nabývat. Standardní fond kolektivního investování splňuje požadavky příslušné evropské směrnice a může existovat výhradně v podobě otevřeného podílového fondu nebo akciové společnosti s proměnným základním kapitálem, speciální fond kolektivního investování tyto požadavky nesplňuje a může být též uzavřeným podílovým fondem nebo běžnou akciovou společností. Velmi praktické je pro investora i členění fondů kolektivního investování podle zaměření jejich investic, takto rozlišujeme fondy peněžního trhu, dluhopisové, akciové, smíšené, nemovitostní, fondů, atd. Specifickou skupinou investičních fondů odlišnou od fondů kolektivního investování jsou pak fondy kvalifikovaných investorů. Fondy kvalifikovaných investorů mohou nabývat celé řady organizačních forem a jsou určeny výhradně zkušeným investorům, jejichž investice do těchto fondů dosahuje zákonem stanovené minimální výše. Fondy kvalifikovaných investorů nejsou dle ZISIF ve srovnání s fondy kolektivního investování svázány tak přísnými pravidly rozložení investic, pravidly informování investora a dalšími, jsou proto vhodné k tzv. alternativním investicím.

Možný výnos konkrétního cenného papíru kolektivního investování je vždy spojen s investiční strategií investičního fondu, který dotčený cenný papír kolektivního investování vydal.

Podílové listy

Podílový list je cenný papír nebo zaknihovaný cenný papír, který představuje podíl podílníka na podílovém fondu a se kterým jsou spojena práva podílníka plynoucí ze ZISIF nebo ze statutu podílového fondu. Podílový fond nemá vlastní právní osobnost a je obhospodařován obhospodařovatelem. Podílové listy mohou být podle statutu podílového fondu různých druhů (např. podílové listy se zvláštními právy). Rozlišujeme následující podílové listy:

1) podílové listy otevřeného podílového fondu:

- otevřený podílový fond nemá omezený počet vydávaných podílových listů,

- administrátor otevřeného podílového fondu zajistí odkoupení podílového listu tohoto fondu za částku, která se rovná jeho aktuální hodnotě pro den, ke kterému obdržel žádost podílníka o odkoupení podílového listu; tato částka může být snížena o srážku uvedenou ve statutu,

- administrátor otevřeného podílového fondu zajistí odkoupení podílového listu tohoto fondu na účet tohoto podílového fondu do:

a) 3 pracovních dnů, jde-li o otevřený podílový fond, který investuje jako fond peněžního trhu nebo jako krátkodobý fond peněžního trhu,

b) 2 týdnů, jde-li o standardní fond,

c) 1 měsíce, jde-li o speciální fond, který neinvestuje do nemovitostí nebo účastí v nemovitostní společnosti,

d) 1 roku, jde-li o fond kvalifikovaných investorů, který neinvestuje do nemovitostí nebo účastí v nemovitostní společnosti,

e) 2 let, jde-li o investiční fond, který investuje do nemovitostí nebo účastí v nemovitostní společnosti, pokud není obhospodařovatelem pozastaveno odkupování podílových listů,

- mohou, ale nemusejí mít jmenovitou hodnotu.

2) podílové listy uzavřeného podílového fondu:

- uzavřený podílový fond má omezený počet vydávaných podílových listů,

- s podílovým listem vydaným uzavřeným podílovým fondem není spojeno právo podílníka na jeho odkoupení na účet fondu (s výjimkami stanovenými ZISIF),

- musí mít jmenovitou hodnotu,

- uzavřený podílový fond se vytváří na dobu určitou či neurčitou. Nerozhodne-li obhospodařovatel uzavřeného podílového fondu vytvořeného na dobu určitou do uplynutí této doby, zda tento podílový fond vstoupí do likvidace nebo se přemění na otevřený podílový fond nebo akciovou společnost s proměnným základním kapitálem, vstoupí podílový fond po uplynutí této doby do likvidace.

Akcie investičního fondu, včetně investičních akcií

Fond kolektivního investování ve formě akciové společnosti, resp. akciové společnosti s proměnným základním kapitálem je právnickou osobou, jejímž předmětem podnikání je shromažďování peněžních prostředků od veřejnosti vydáváním akcií, společné investování shromážděných peněžních prostředků na základě určené investiční strategie na principu rozložení rizika ve prospěch vlastníků těchto akcií a další správa tohoto majetku. Fond se zakládá na dobu určitou či neurčitou. Akcie investičního fondu je svojí podstatou akcie jako cenný papír nebo zaknihovaný cenný papír, s nímž jsou spojena práva akcionáře jako společníka podílet se na řízení, zisku a likvidačním zůstatku akciové společnosti, jejíž koupí se však investor podílí na investování fondu kolektivního investování. Podoby akcie investičního fondu nebo investiční akcie může nabývat též podíl na fondu kvalifikovaných investorů.

Podíly na fondu kvalifikovaných investorů ve formě jiného cenného papíru

Tato souhrnná kategorie zahrnuje podíly na fondu kvalifikovaných investorů, jestliže jsou představovány cenným papírem či zaknihovaným cenným papírem odlišným od cenných papírů uvedených výše. Jedná se zejména o kmenové listy a investiční listy investičních fondů ve formě společnosti s ručením omezeným. Další informace o těchto cenných papírech budou Zprostředkovatelem zákazníkovi sděleny na požádání.

3. Navrhované strategie investování

Bližší informace o strategiích investování jsou obsaženy ve zvláštním dokumentu, zpracovaném Zprostředkovatelem nebo Finanční institucí. Rizika související se strategiemi investování plynou z rizik spojených s jednotlivými investičními nástroji zahrnutými v dané strategii investování.

4. Rizika související s investičními nástroji a strategiemi investování, a možnost zajištění proti nim

4.1. Obecně o rizicích

4.1.1. S investičními nástroji, strategiemi investování a s investičními službami, které Zprostředkovatel poskytuje, je spojena celá řada rizik. V obecné rovině se jedná zejména o rizika následující:

a) tržní riziko – jedná se o jedno z nejvýznamnějších rizik pro investory, které spočívá ve změně/volatilitě tržních cen investičních nástrojů; obecné tržní riziko může být způsobeno změnou trhu jako celku, specifické tržní riziko může být zapříčiněno nepříznivým vývojem konkrétního investičního nástroje;

b) úvěrové (kreditní) riziko – jedná se o riziko emitenta spočívající v tom, že se emitent dostane do úpadku, následkem čehož budou jím emitované investiční nástroje významně znehodnoceny nebo zcela bezcenné; v takovém případě musí investor počítat s tím, že může ztratit i veškerý kapitál investovaný do těchto investičních nástrojů; negativní vliv na hodnotu investičních nástrojů může mít i snížení ratingu emitenta;

c) likviditní riziko – v důsledku tohoto rizika může dojít k tomu, že investor nebude moci v určitý okamžik prodat určitý investiční nástroj za tržní cenu (resp. za cenu blízkou tržní ceně) nebo vůbec, a to z důvodu malého objemu trhu s daným investičním nástrojem nebo nedostupnosti takového trhu. Likviditní riziko nastává také u investičních nástrojů a strategií investování s pevně stanoveným termínem investice/dobou splatnosti. Předčasný prodej investičního nástroje nebo investičních nástrojů v rámci strategie investování v takovém případě nemusí být možný buď vůbec, nebo pouze s finanční ztrátou na straně investora emitentovi takového investičního nástroje nebo investorem samostatně nalezené protistraně. V případě předčasného prodeje investičních nástrojů může dojít ke ztrátě také vlivem krátké doby investice, která nepostačí k zajištění návratnosti počátečních nákladů na investici do tohoto typu investičních nástrojů nebo na zvolenou strategii investování;

d) měnové riziko – investiční nástroje denominované v cizích měnách jsou rovněž vystaveny fluktuacím vyplývajícím ze změn devizových kurzů, které mohou mít jak pozitivní tak i negativní vliv na jejich kurzy, ceny, zhodnocení či výnosy z nich plynoucí v jiných měnách, popřípadě jejich jiné parametry;

e) úrokové riziko – u investičních nástrojů citlivých na úrokové sazby (např. dluhopisy) je patrné úrokové riziko, které spočívá v možném nepříznivém vývoji tržních úrokových sazeb;

f) operační riziko – riziko vyplývající z nedostatečných či chybných vnitřních procesů, ze selhání provozních systémů či lidského faktoru, případně z vnějších událostí;

g) riziko ztráty majetku svěřeného do úschovy nebo jiného opatrování – toto riziko může být zapříčiněno zejména insolventností, nedbalostním nebo úmyslným jednáním osoby, která má v úschově nebo jiném opatrování investiční nástroje investora;

4.1.2. Výše zmíněná obecná rizika rozhodně nepředstavují úplný katalog rizik souvisejících s investičními nástroji a investičními službami Zprostředkovatele. Jedná se jen o nejčastější a nejznámější rizika, která mohou způsobit i úplnou ztrátu investovaných prostředků. V následujících částech budou charakterizována specifická rizika týkající se jednotlivých investičních nástrojů resp. souvisejících investičních služeb.

4.1.3. Informace o možném zajištění proti rizikům budou uvedeny u informace o rizicích souvisejících s jednotlivými investičními nástroji a jednotlivými investičními službami.

4.2. Rizika související s investičními nástroji, ke kterým Zprostředkovatel poskytuje investiční služby, a možnosti jejich zajištění

4.2.1. Cenné papíry kolektivního investování – rizika a jejich zajištění

Rizika u cenných papírů kolektivního investování vyplývají především z rizik investičních nástrojů, do kterých investiční fond investuje. Např. u akciových investičních fondů by měl investor zvážit rizika související s akciemi. S investicemi do cenných papírů kolektivního investování jsou však spojena i některá specifická rizika, např. riziko zrušení fondu. V důsledku zrušení fondu může dojít k tomu, že investice nebude trvat celou dobu doporučeného investičního horizontu, což může mít negativní dopad na předpokládaný výnos z této investice. Specifická rizika jsou dále spojena s kategorií fondů kvalifikovaných investorů. Jedná se především o riziko vyplývající z nedostatečné diverzifikace aktiv, do kterých tento fond investuje a riziko vyplývající z nižší míry regulace oproti fondům kolektivního investování.

Investorům je nezbytné doporučit, aby si před investicí do cenných papírů kolektivního investování důkladně pročetli statut a sdělení klíčových informací fondu, kde naleznou všechny potřebné informace týkající se zejména investiční strategie a limitů investiční politiky fondu.

4.2.2. Dluhopisy – rizika a jejich zajištění

V případě dluhopisů nebo jiných dluhových investičních nástrojů je nejmarkantnější riziko kreditní a úrokové. Kreditní riziko závisí na emitentovi dluhopisu. V případě, že je emitentem Česká republika, je toto riziko minimální. Naopak v případě, že je emitentem dluhopisu obchodní společnost, může být toto riziko velmi vysoké. Úrokové riziko u dluhopisů spočívá ve změně tržních úrokových sazeb, a to v závislosti na splatnosti dluhopisu. Další riziko spojené s dluhopisy je riziko likviditní, které nastává v případě, že dluhopis není obchodován na sekundárním trhu, nebo v případě, že je dluhopis emitován v malém objemu. Pokud je dluhopis emitován v jiné měně než tuzemské, musí investor počítat i s rizikem měnovým. Tržní riziko u dluhopisů je nižší než u akcií.

Kreditní riziko může investor eliminovat tím, že investuje do dluhopisů vydaných Českou republikou, kde se kreditní riziko blíží nule. U ostatních dluhopisů je možno snížit kreditní riziko výběrem emitenta s vysokým ratingem (alespoň v investičním stupni). Pro případ, že investor nehodlá dluhopis držet do splatnosti, lze investorovi doporučit investici do dluhopisu, který lze prodat na sekundárním trhu, čímž výrazně sníží likviditní riziko. Měnové riziko u dluhopisů je možno vyloučit investováním pouze do dluhopisů denominovaných v CZK nebo snížit pomocí měnového zajištění. V souvislosti s omezením úrokového rizika lze investorovi doporučit, aby volbu mezi dluhopisem, jehož výnos je navázán na tržní úrokovou sazbu, a dluhopisem, jehož výnos je fixní, prováděl na základě svého očekávání vývoje tržních úrokových sazeb.

5. Obecná upozornění

Zprostředkovatel upozorňuje, že kurzy, ceny, výnosy, zhodnocení, výkonnost či jiné parametry dosažené jednotlivými investičními nástroji v minulosti nemohou v žádném případě sloužit jako indikátor nebo záruka budoucích kurzů, cen, výnosů, zhodnocení, výkonnosti či jiných parametrů takovýchto nebo obdobných investičních nástrojů a tyto kurzy, ceny, výnosy, zhodnocení, výkonnost či jiné parametry investičních nástrojů se mohou v čase měnit, tzn. růst a klesat; návratnost původně investované částky není zaručena.

Další informace o poskytovaných službách, investičních nástrojích, strategiích investování, rizicích s nimi spojených a možných zajištěních proti nim jsou uvedeny v prospektech/statutech/sděleních klíčových informací jednotlivých investičních nástrojů a na internetových stránkách příslušné Finanční instituce.

V Plzni, dne 3.1.2018

ALFA Finance, s.r.o.

Pro svoje pohodlí si můžete Investiční upozornění stáhnout v PDF.